Europäische Finanzinstitute investieren mit voller Kraft in Open Banking

by Fintechnews Switzerland May 29, 2020Eine neue Untersuchung der führenden europäischen Open-Banking-Plattform Tink zeigt, dass Finanzinstitute europaweit ihre Investitionen in Open Banking erhöhen. Ursache ist ein Bewusstseinswandel in der Branche weg vom reinen Pflichtprogramm der PSD2 hin zur Wertschöpfung am Kunden durch Steigerung des Kundenerlebnis und erhöhte Kosteneffizienz entlang aller Facetten des Open Bankings.

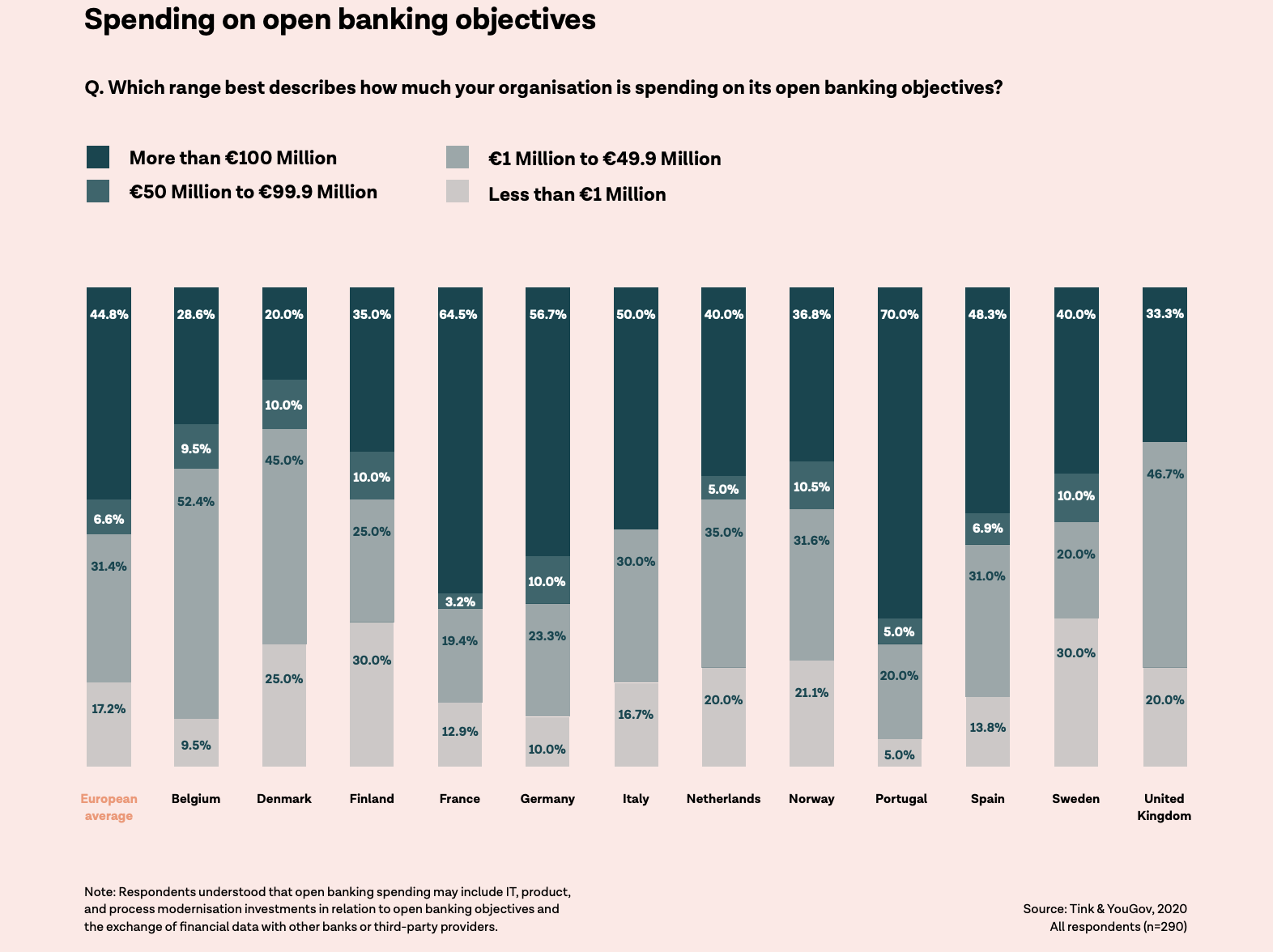

Portugal, Frankreich und Deutschland investieren besonders viel

Den Daten zufolge liegt der Median der Open-Banking-Investitionsbudgets für europäische Finanzinstitute in der Regel zwischen 50 und 100 Millionen Euro, wobei fast die Hälfte (45%) der befragten Finanzinstitute mehr als 100 Millionen Euro ausgibt. Deutschland belegt im Rennen der besonders grosszügigen Geldgeber den dritten Platz: Hierzulande investieren 56,7% der Finanzinstitute mehr als 100 Millionen Euro in die Zukunft des Open Banking. Mehr investieren nur noch Frankreich (2. Platz) und Portugal (1. Platz).

Deutschland ist zwar der Geburtsort vieler Open-Banking-Innovationen, die vor der PSD2-Richtlinie entstanden sind. Heute ist der deutsche Markt jedoch in Sachen Open Banking noch wenig standardisiert und die meisten Finanzinstitute nähern sich PSD2 auf ihre ganz eigene Weise und mit grossen Budgets für Open Banking.

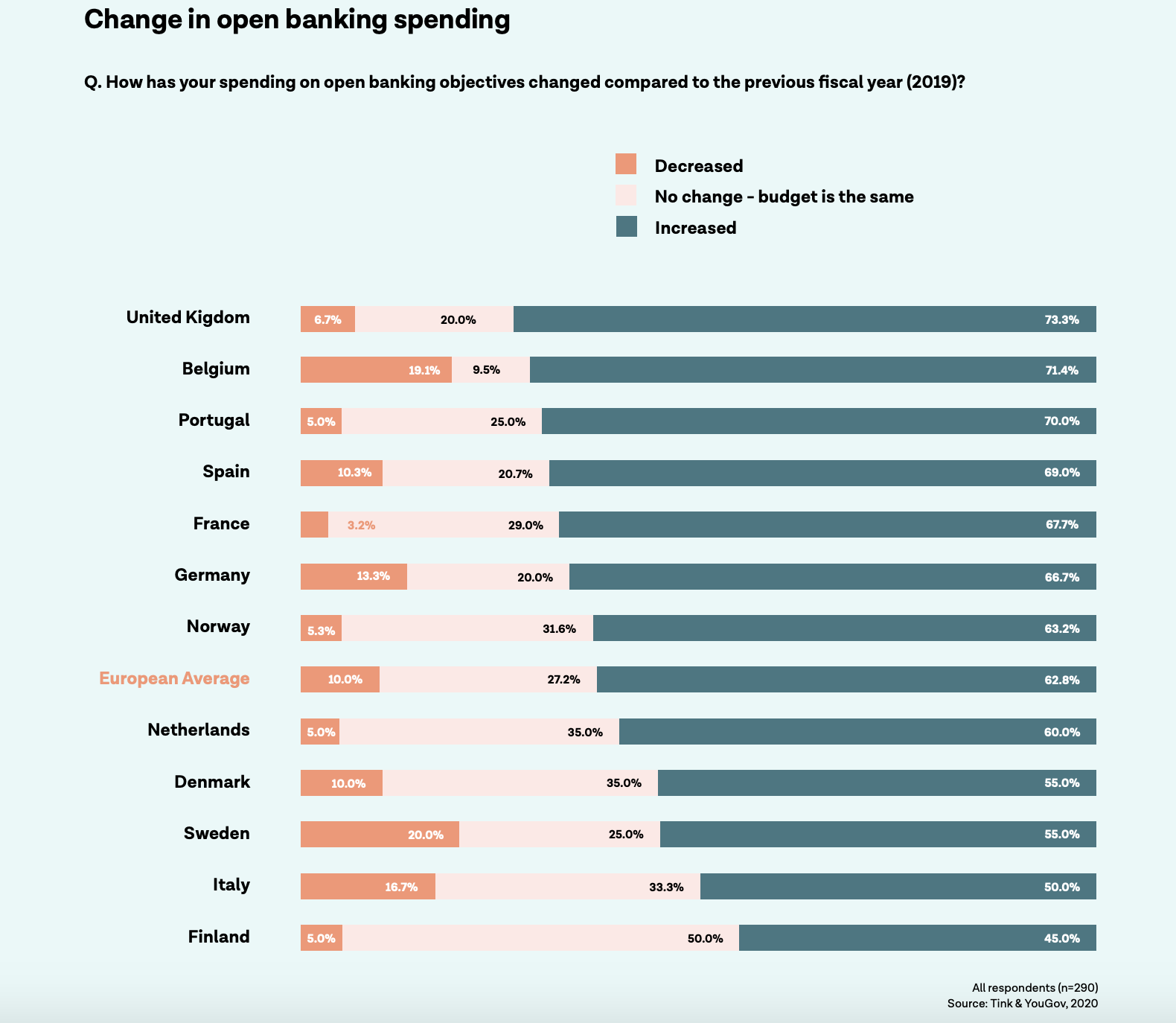

Abbildung 1: Ausgaben für Open Banking im Ländervergleich

Zwei Drittel der Finanzinstitute (63%) geben an, dass ihre jährlichen Open-Banking-Budgets seit dem letzten Jahr um 20%-29% gestiegen sind. Nur 10% der Institutionen haben ihre Investitionen in diesem Bereich reduziert.

Für Open-Banking-Investitionen gibt es gute Gründe, aber noch einige Hürden

Open Banking wird aktuell vor allem durch gestiegene Erwartungen an das Kundenerlebnis vorangetreiben. 44% der befragten Finanzinstitute gaben an, in Open Banking zu investieren, um Kunden besser zu umsorgen. 39% gaben die Modernisierung der eigenen IT und 34% die Prozessoptimierung als größte Triebfeder ihres Engagements an.

Dennoch gibt es nach wie vor Barrieren. Veraltete IT wurde von jedem dritten Befragten (33%) als Haupthindernis für Investitionen angesehen. Währenddessen nannten 32% andere Geschäftsprioritäten als Blockierer und 31% glaubten, dass regulatorische Einschränkungen die Ausgaben drosseln.

Amortisationszeit: Die Früchte des Open Banking lassen sich zeitnah ernten

Nichtsdestotrotz sind die Finanzinstitute beim ROI von Open Banking optimistisch. 50% erwarten eine Amortisationsdauer von weniger als vier Jahren und mehr als zwei Drittel (69%) erwarten, dass der Nutzen die Kosten in weniger als fünf Jahren aufwiegt. Nur 1% der Befragten sind der Ansicht, dass es überhaupt keine Amortisation gibt.

Die Finanzinstitute erkennen eindeutig die enormen kommerziellen Möglichkeiten, die das offene Bankwesen in naher Zukunft bietet. Das Ertragswachstum durch neue Kunden erwies sich für 44% der Befragten als wichtigster Erfolgsmaßstab für offene Bankinvestitionen. Es folgten steigende Umsätze durch neue Produkte und Dienstleistungen (39%) und die Monetarisierung von Daten durch das Angebot von Developer Services oder APIs (37%).