Komplett digitale und schnelle Kreditvergabe führt zu Win-Win

by Nick Platjouw, Senior Account Executive Switzerland & BeNeLux, Backbase November 14, 2022Die Digitalisierung schreitet in allen Branchen schnell voran – auch im Finanzsektor.

Online-Banking und Banking Apps gehören nun zum festen Bestandteil der meisten Schweizer Kreditinstitute. Und nicht nur die jüngeren Generationen nutzen die digitalen Angebote, sondern immer häufiger auch ältere Menschen. Daher ist es verwunderlich, dass Banken viele ihrer Angebote noch nicht digitalisiert haben.

Kunden nutzen Digital Banking hauptsächlich für alltägliche Aufgaben wie etwa Überweisungen oder das Überprüfen des Kontostands. Nicht alltägliche Bankgeschäfte dagegen werden oft in der Filiale oder am Telefon abgewickelt, da die digitalen Lösungen dafür fehlen oder sehr unpraktisch sind.

Doch gerade diese nicht alltäglichen Bankgeschäfte bieten Banken die Chance, neue Produkte zu verkaufen, ihre Kunden stärker zu binden und ihren Share of Wallet zu erhöhen. Ein gutes Beispiel hierfür sind Kredite. Laut The Business Research Company beträgt die Grösse des globalen Kreditmarktes 7,1 Mrd. $ und wächst stetig weiter.

Sei es für ein Auto, eine Immobilie oder den Traumurlaub – manchmal sind die Wünsche im Leben grösser als das Einkommen oder die Ersparnisse. Kredite – abgesehen von Dispo und Kreditkarte – sind ein finanzieller Meilenstein für jede Privatperson.

Daher wollen die Kunden an die Hand genommen, beraten und auch unterstützt werden. Gleichzeitig soll der Prozess für sie digital, leicht verständlich, einfach und vor allem reibungslos ablaufen. Für Banken sind Kreditzinsen eine wichtige Einnahmequelle. Deshalb sollte es in ihrem Interesse liegen, den Prozess der Kreditbeantragung an den Kundenwünschen auszurichten und schnellstmöglich zu digitalisieren beziehungsweise ihre vorhandenen Lösungen zu optimieren.

Status Quo zeigt grosses Optimierungspotenzial

Der Status Quo ist ernüchternd: So werden 5 von 10 Online-Kreditanträgen vorzeitig abgebrochen. Eine erschreckend hohe Zahl für die Anbieter, die zeigt, dass jede zweite Person nur Kosten verursacht und kein neues Produkt erwirbt. Wenn man bedenkt, dass europäische Banken hinsichtlich der Profitabilität ihren Pendants in Amerika oder Asien stark hinterherhinken – was auch an ihren höheren Kosten liegt – ist das alarmierend.

Aktuell dauert es laut einer Untersuchung von McKinsey für Kreditbeantragende im Schnitt eine Stunde, das Antragsformular zu bearbeiten. Die Bank benötigt ihrerseits im Anschluss vier Wochen für die Überprüfung und die weiteren Prozesse. Die Auszahlung des Kredits erfolgt dann frühestens drei Monate nach dem ursprünglichen Antrag. Das liegt daran, dass die Finanzinstitute ihre alten Prozesse suboptimal digitalisieren, anstatt das Potenzial der Digitalisierung wirklich auszuschöpfen.

Kreditanträge sind für Beantragende somit grösstenteils langwierig, kompliziert und was online begonnen wurde, kann oftmals nur per Brief oder persönlichem Termin finalisiert werden. Das bindet Mitarbeiter und steigert die Kosten. So kostet der aktuelle Prozess die Banken laut McKinsey 40 Prozent mehr, als es eine moderne digitale Lösung für Kreditanträge würde. Zugleich ist der Prozess für die Kunden aufwändig und intransparent.

Diese fehlende Kundenzentrierung sorgt für unzufriedene Bankkunden, die offen für Alternativen sind. Dies kann im schlimmsten Fall zum kompletten Verlust eines Kunden führen. Im besten Fall wechselt der Kunde nur für seinen Kredit zu einem Mitbewerber und bleibt der Bank wenigstens teilweise erhalten. Doch dann verschenkt die Bank immer noch Upselling-Potenzial. Dies ist natürlich nicht erstrebenswert und führt zu einem geringeren Umsatz bei gleichbleibenden oder sogar steigenden Kosten.

Kunden durch die digitale Antragsstrecke führen

Die Bankkunden wünschen sich heutzutage überall nahtlose digitale und transparente Prozesse – auch für ihr Banking und somit auch bei der Beantragung eines Kredits. Diese soll am PC begonnen und beispielsweise am Handy abgeschlossen werden können. Einfach, nahtlos und schnell.

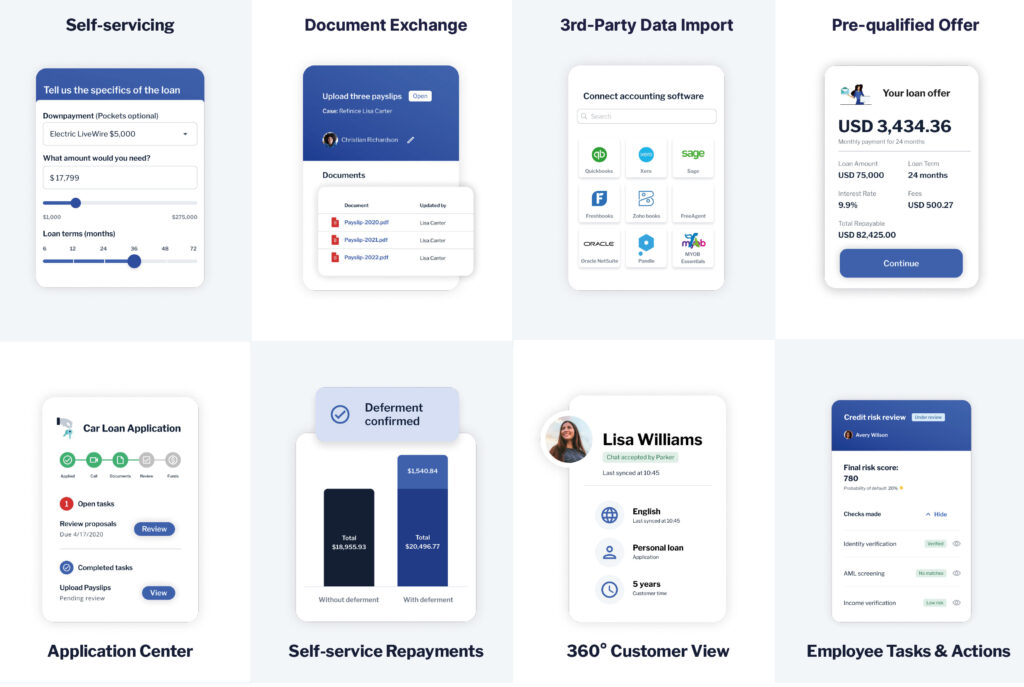

Bei einer modernen digitalen Lösung für Kreditanträge, wie sie beispielsweise Backbase anbietet, wird der Bankkunde daher durch die digitale Antragsstrecke geführt, über fehlende Dokumente informiert und kann diese ganz einfach digital nachreichen. Auch digitale Unterschriften sind möglich. Bei Fragen kann er jederzeit in der Banking-App mit seinem Bankberater via Chat oder Videotelefonie kommunizieren. Während des gesamten Ablaufs wird dem Bankkunden der aktuelle Status angezeigt, so dass er jederzeit weiss, wo er im Prozess steht. Alles zusammen verbessert die Customer Experience und stärkt die Bindung zwischen dem Kunden und seiner Bank.

Eine Win-Win-Situation dank digitaler Antragsstrecken und automatisierter Entscheidungsfindung

Aber auch die Mitarbeitenden einer Bank profitieren: Sie bekommen mit einer modernen digitalen Lösung für Kreditanträge einen holistischen Überblick über Kreditbeantragende. Die Arbeitsabläufe wie Einkommensüberprüfung oder Financial Spreading laufen automatisiert ab und entlasten die Mitarbeitenden. Zugleich werden Risiken und Fehler auf ein Minimum reduziert.

Weitere Dokumente können sie ganz einfach direkt im Chat bei den Antragstellenden anfragen. Diese kontinuierliche Kommunikation ist genauso wichtig wie die Transparenz. Antragstellende fühlen sich während des Prozesses gut betreut und wissen jederzeit, welcher Schritt nun als nächstes folgt. Das senkt das Risiko, dass der Antrag vorzeitig abgebrochen wird und sich potenzielle Kunden nach einer Alternative umsehen.

Sind alle Finanzdaten digital erfasst, analysiert und ausgewertet, alle Dokumente eingereicht und digital signiert, erhält der Kunde eine Benachrichtigung. So dauert es von Antragsstellung bis hin zur Genehmigung im Idealfall gerade mal 30 Minuten. Eine Revolution, wenn man bedenkt, wie lange ein Papierdokument von der Erstellung bis hin zur Unterschrift und zurück unterwegs ist.

Reibungslose digitale Antragsstrecken für die Antragsstellenden und Automatisierungen bei der Prüfung sind bereits heute Realität bei vielen innovativen Finanzinstituten. Die Prozesse dort basieren auf einer modernen Lösung und sorgen für zufriedene Kunden; mehr Abschlüsse und geringere Kosten stärken die Bank.

Eine Win-Win-Situation.