HSLU-Studie: Institutionelle Anleger investieren vermehrt in Hypotheken

by Fintechnews Switzerland July 7, 2022Anlagen in Immobilien und Hypotheken haben im Tiefzinsumfeld der letzten Jahre bei institutionellen Anlegern stark an Attraktivität gewonnen. Investitionen in Hypotheken stellen allerdings für viele Investoren Neuland dar, wie eine Studie der Hochschule Luzern zeigt, die im Auftrag von UBS durchgeführt wurde. Trotzdem belegen die Resultate: Bei allen Anlegertypen sind Hypotheken ein Thema.

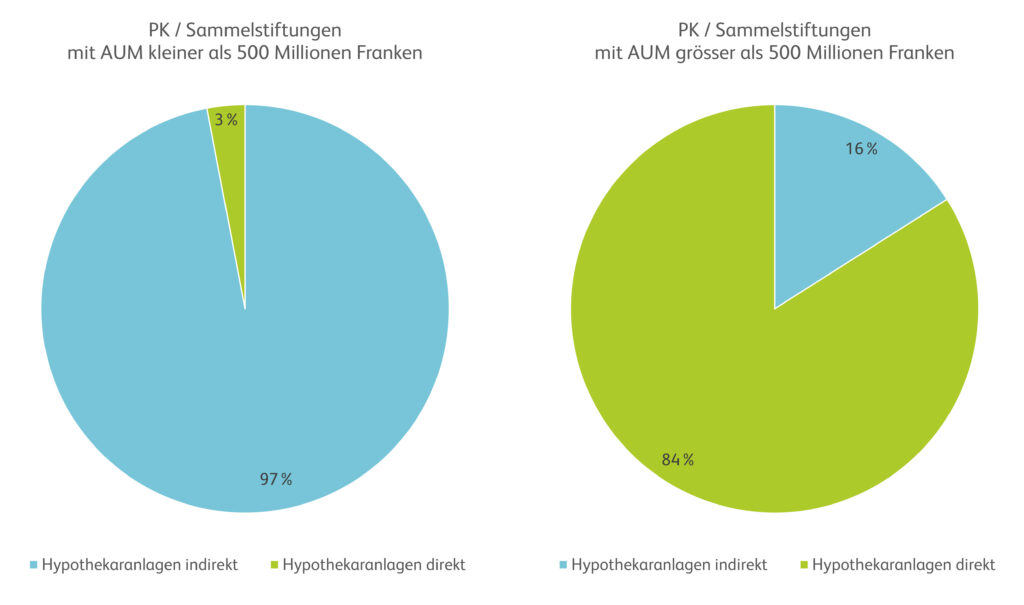

Bei Pensionskassen und Sammelstiftungen beträgt die Allokation in Hypothekenanlagen zwischen ein und drei Prozent.

John Davidson

«Interessant ist, dass grössere Pensionskassen mit einem verwalteten Vermögen von mindestens 500 Millionen Franken mit drei Prozent anteilsmässig deutlich häufiger Hypothekenanlagen tätigen als kleinere Anleger mit rund einem Prozent»,

sagt John Davidson, Co-Studienleiter und Dozent an der Hochschule Luzern. Noch deutlicher ist die unterschiedliche Vorgehenswiese bei der Art der Hypothekaranlagen: Grössere Pensionskassen vergeben den grössten Teil der Hypotheken direkt (84 Prozent), während kleinere Unternehmen 97 Prozent der Anlagen indirekt, d. h. via Vehikel wie AST oder Fonds tätigen.

Während die kleinen Pensionskassen ihre Hypotheken in den meisten Fällen (97 Prozent) indirekt über Fonds etc. vergeben, tun dies grössere institutionelle Anleger häufig direkt, nur 16 Prozent der Hypothekaranlagen werden von ihnen indirekt vergeben (Abbildung 1: Aufteilung der direkten und indirekten Hypothekaranlagen bei Pensionskassen; zum Vergrössern klicken).

«Diese Unterschiede dürften stark mit den verfügbaren Ressourcen und Kapazitäten der Pensionskassen zusammenhängen»,

so Davidson. Institutionelle Anleger wollen in Zukunft vor allem den Anteil der Investitionen in Infrastruktur und direkten Immobilien sowie Hypotheken erhöhen, während der Anteil an Obligationen gesenkt werden soll.

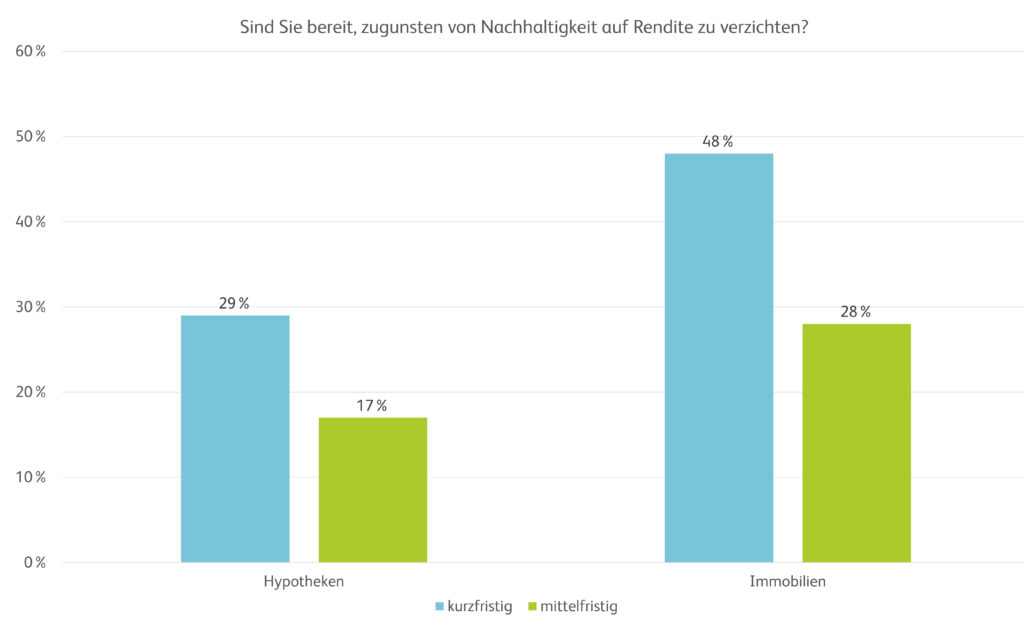

Anleger verzichten für Nachhaltigkeit auf Rendite

Wie wichtig Nachhaltigkeitsaspekte für institutionelle Anleger sind, wird in der Bereitschaft, auf Rendite zu verzichten, deutlich: 48 Prozent der institutionellen Anleger sind bereit, bei Immobilieninvestitionen kurzfristig zugunsten von Nachhaltigkeit zu verzichten – 28 Prozent sind sogar bereit, mittelfristig eine tiefere Rendite zu realisieren (Abbildung 2).

Bei Immobilien sind institutionelle Anleger am ehesten bereit, zugunsten der Nachhaltigkeit auf Rendite zu verzichten. Rund die Hälfte der befragten Anleger zeigt diese Bereitschaft bei einem kurzfristigen Zeithorizont. Bei mittelfristigen Immobilienanlagen sind noch 28 Prozent dazu bereit (Abbildung 2: Anteil der institutionellen Anleger, die bereit sind zugunsten von Nachhaltigkeit auf Rendite zu verzichten).

Insbesondere Anlagestiftungen und Fondsanbieter sind mit 64 Prozent bzw. 71 Prozent bereit, kurzfristig auf Rendite zu verzichten. Deutlich tiefer ist die Bereitschaft bei Pensionskassen mit 35 Prozent in der kurzen und 17 Prozent in der mittleren Frist. Insgesamt etwas weniger hoch ist die Bereitschaft zum Renditeverzicht bei Hypotheken, wo 29 Prozent der Anleger kurzfristig bereit sind, auf Rendite zu verzichten und 17 Prozent können sich vorstellen, mittelfristig Abstiche zu machen.

«Während insbesondere Fondsanbieter und Anlagestiftungen Vorreiter beim Thema Nachhaltigkeit sind, scheint das Thema bei den Pensionskassen noch weniger stark umgesetzt zu sein»,

sagt Daniel Steffen von der HSLU, der die Studie zusammen mit John Davidson und Stephan Kloess geleitet hat.

Fokus auf CO2-Emmissionen

Der Fokus bei der Nachhaltigkeit wird dabei von Anlegern vor allem auf ökologische Aspekte gelegt. Das wichtigste Thema sind klar CO2-Emissionen (für rund 90 Prozent der Anleger ein wichtiges Thema beim Reporting) gefolgt von Gebäudezertifikaten (64 Prozent, z. B. Minergie) und Energiesparmassnahmen (54 Prozent). Das bestätigt auch Sabine Magri, COO UBS Schweiz:

«Das Immobilien- und Hypothekengeschäft ist ein wichtiger Pfeiler für die Reduktion von CO2-Emissionen. Dies sowohl bei Eigenheimen als auch bei Renditeliegenschaften, wo mittel- und auch langfristig investiert werden muss, um mit innovativen Finanzierungslösungen und nachhaltigen Immobilien-Services den Wandel aktiv zu fördern.»

Weniger wichtig sind Governance-Themen wie Corporate Social Responsibility oder Use of Benchmark (jeweils rund 45 Prozent) sowie – deutlich abgeschlagen – Themen der sozialen Nachhaltigkeit wie soziale Durchmischung (30 Prozent) oder bezahlbare Mieten (28 Prozent). Das «E» des ESG ist damit der dominante Faktor.

«Bei den anderen Aspekten der Nachhaltigkeit gibt es durchaus Nachholbedarf»,

so Co-Studienautor Stephan Kloess. Die Teilnehmer sehen dabei zur Messung der Nachhaltigkeit gemeinsame und vergleichbare Standards als zentral an und bevorzugen es, wenn diese von neutralen Anbietern kommen (70 bis 80 Prozent Zustimmung) anstatt von privaten (24 bis 50 Prozent Zustimmung).

Featured image credit: Freepik